网络安全产业链深度解析

来源:高瞻智库 浏览数: 发表日期:

国家网信办近日发布《网络安全审查办法(修订草案征求意见稿)》。其中要求,掌握超过100万用户个人信息运营者赴国外上市需审查。

另外,工信部公开征求对《网络安全产业高质量发展三年行动计划(2021-2023年)(征求意见稿)》的意见,其中提出,到2023年,网络安全产业规模超过2500亿元,年复合增长率超过15%。

近年来,信息技术高速发展,随之促进网络安全行业覆盖范围不断扩大。

近年来,信息技术高速发展,随之促进网络安全行业覆盖范围不断扩大。

目前,我国的网络安全产品和服务已经覆盖了基础安全、基础技术、安全系统、安全服务等多个维度,产品体系日益完备。

中国信通院在《网络安全产业白皮书(2020)》中首次将区块链应用等安全新技术产品,密码产品和设备等信息安全产品,云服务企业、电信运营商、车联网企业等为主体的网络安全业务也纳入网络安全行业中。

当前我国已经进入从被动防御升级至主动防御的转换阶段。

当前我国已经进入从被动防御升级至主动防御的转换阶段。

被动防御时期的传统安全产品部署相对比较基础、简单,部署的各部分安全硬件产品之间比较孤立、缺乏联动,因此难以实现完整全面的安全防护,存在硬伤,迫切需要从被动防御升级转换为主动防御阶段。

除了由被动防护向主动防御过度外,随着5G落地,云计算、大数据、物联网等新技术催生了各类新安全需求。

2019年12月1日正式施行的《信息安全技术网络安全等级保护基本要求》(即等保2.0),是网络安全行业最为重要的制度。等保2.0通过对信息系统进行评定,确定对应等级,并进行相应的网络安全规划建设。

等保2.0制度是我国网络安全行业最为重要的政策法规,为整个网安行业带来强合规需求。等保2.0政策中也指出,网络安全防护思路要变被动防御为主动防御、纵深防御,并实现全部领域的覆盖。

国内网络安全行业的短期目标是把各个行业的安全基础设施能力补齐,以便于获得更全面的安全大数据,并以此为基础进行中上层的能力建设,这也将加速网络安全行业的发展。

目前我国网络安全产业链已经逐步完善,上中下游都有相关企业提供产品和服务。

从网络安全产品形态结构来看,全球网络安全市场目前以安全软件和安全服务为主,两者占比分别为26.2%、64.4%,而安全硬件产品占比仅为9.4%。

而我国安全市场目前仍然以传统硬件为主,安全硬件、软件产品占比分别为48.1%、38.1%,安全服务仅为13.8%。

上游行业相对成熟,参与者众多、竞争相对充分、以成熟的全球化厂商为主,产品更新快,产量充足、价格稳定、性价比不断提升。

中游:包括安全硬件、软件和服务,细分行业较多,市场参与者众多、竞争格局相对分散。

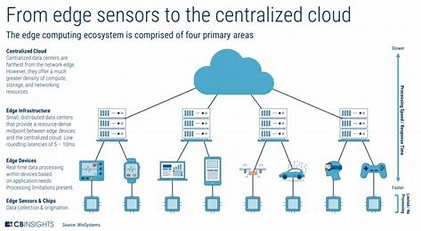

下游:按照服务对象可以分为政府、企业和个人。按照应用领域可以分为传统互联网、云计算、物联网、工业互联网等。

受政策和需求驱动影响,我国信息安全产业政府端占较高。同样,电信和金融行业对用户数据和系统安全的高要求也创造较大的市场需求。

目前,我国网络安全产业链条有待稳固,在产业链上游,我国在软件技术基础、芯片制造、数据库等方面发展较为薄弱。在产业链中游,我国在网络安全产品和服务方面还有较大的提升空间。这也意味着未来几年我国将会有较大增长空间。

网络安全市场格局

网络安全厂商主要通过提供设备、软件、服务来为下游客户提供保护,以避免恶意攻击、信息泄露、病毒勒索、APT(高级网络攻击)等情况发生。

截至2020年安全牛统计显示,中国网络安全产业共有16类以及安全领域、200类二级细分领域。

网安公司往往从某一特定产品起家,各家都有自己的优势壁垒,横向拓展相对较难,此外,行业细分领域和产品数量丰富。因此,并购是行业较为主流的扩张整合方式。

根据CCIA统计,2020年我国网络安全市场CR1为7.79%,CR4为26.4%,CR8为41.36%,整体市场集中度小幅提升。

根据美国经济学家贝恩对产业集中度的划分标准,我国网络安全行业CR8已经超过了40%的水平,彰显我国网络安全市场己经由竞争型转变为低集中寡占型。

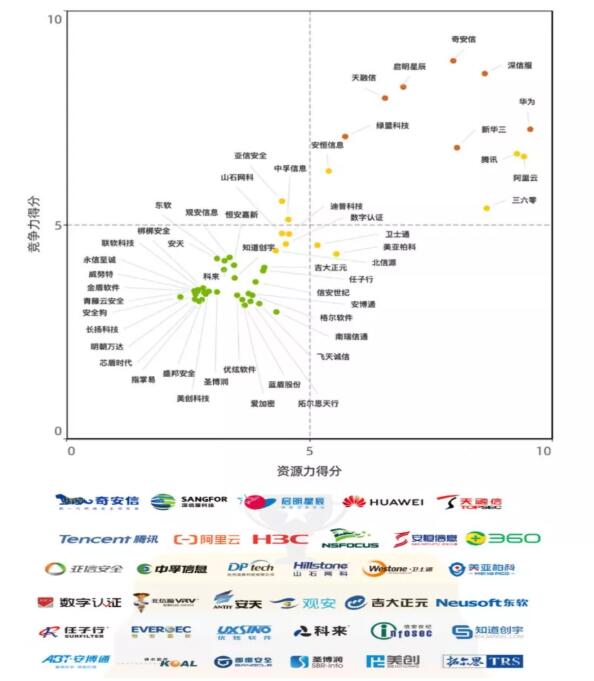

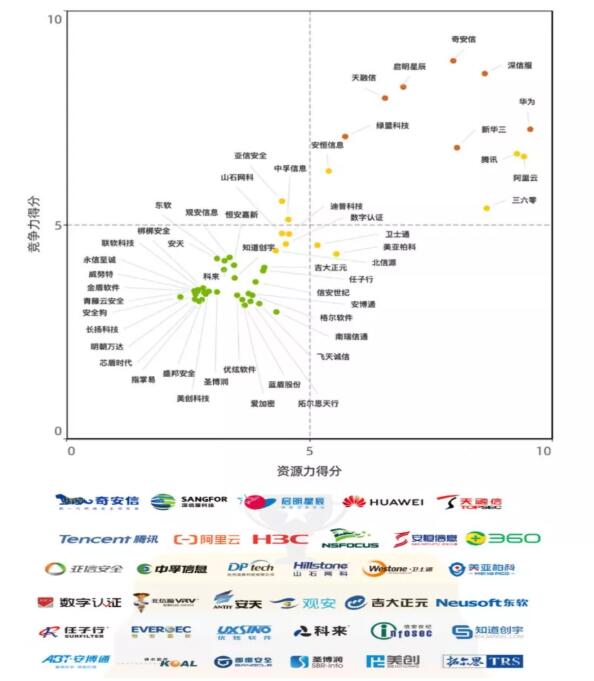

CCIA从资源力和竞争力角度分析评估了2021年的网安产业竞争力50强企业。

资料来源:CCIA

根据CCIA数据统计,我国网络安全行业的主要企业2020年营收表现亮眼。

其中,奇安信-U市占率第一达7.80%,实现安全业务营收41.61亿元,同比高速增长31.93%。实现安全业务营收41.61亿元,同比高速增长31.93%。

其他的核心企业启明星辰、深信服、天融信、卫士通、绿盟科技、安恒信息、中孚信息和迪普科技的营收增速也均超过行业增速,合计市占率超过40%,其中中孚信息和安恒信息的安全业务实现高速增长,分别增长64.68%和40.14%。

未来随着网络安全服务市场的快速增长,具有先发优势和服务经验的头部厂商的市场份额有望进一步提升。

2020网络安全行业主要企业安全业务规模:

资料来源:万联证券

网络安全行业的核心是攻防,只有通过不断研发投入,加强实战的攻防对抗,才能应对日益智能化、体系化的网络攻击。

当网络安全市场进入稳健增长阶段后,头部企业凭借在规模和资源上较大的优势,其市场份额会不断扩大,从而使得网络安全行业集中度将进一步提升。

随着网络安全产业进入安全应用场景爆炸期和安全技术整体换代期,下游用户的安全需求也呈现多样化的爆发时期,安全咨询、评估、情报分析等安全服务市场正快速扩大。

根据中国信息产业网数据,我国安全投入占IT总支出的比重为1.84%,相比于全球市场3.74%和美国市场4.78%的占比严重偏低。假设我国未来安全投入占IT总支出比重能达到美国的水平,同时考虑我国IT总支出仍在快速增长,我国的网络安全市场尚有三到四倍的增长空间。

另外,工信部公开征求对《网络安全产业高质量发展三年行动计划(2021-2023年)(征求意见稿)》的意见,其中提出,到2023年,网络安全产业规模超过2500亿元,年复合增长率超过15%。

目前,我国的网络安全产品和服务已经覆盖了基础安全、基础技术、安全系统、安全服务等多个维度,产品体系日益完备。

中国信通院在《网络安全产业白皮书(2020)》中首次将区块链应用等安全新技术产品,密码产品和设备等信息安全产品,云服务企业、电信运营商、车联网企业等为主体的网络安全业务也纳入网络安全行业中。

被动防御时期的传统安全产品部署相对比较基础、简单,部署的各部分安全硬件产品之间比较孤立、缺乏联动,因此难以实现完整全面的安全防护,存在硬伤,迫切需要从被动防御升级转换为主动防御阶段。

除了由被动防护向主动防御过度外,随着5G落地,云计算、大数据、物联网等新技术催生了各类新安全需求。

2019年12月1日正式施行的《信息安全技术网络安全等级保护基本要求》(即等保2.0),是网络安全行业最为重要的制度。等保2.0通过对信息系统进行评定,确定对应等级,并进行相应的网络安全规划建设。

等保2.0制度是我国网络安全行业最为重要的政策法规,为整个网安行业带来强合规需求。等保2.0政策中也指出,网络安全防护思路要变被动防御为主动防御、纵深防御,并实现全部领域的覆盖。

国内网络安全行业的短期目标是把各个行业的安全基础设施能力补齐,以便于获得更全面的安全大数据,并以此为基础进行中上层的能力建设,这也将加速网络安全行业的发展。

中国网络安全产品图谱:

资料来源:中国信通院

网络安全产业链

资料来源:中国信通院

目前我国网络安全产业链已经逐步完善,上中下游都有相关企业提供产品和服务。

从网络安全产品形态结构来看,全球网络安全市场目前以安全软件和安全服务为主,两者占比分别为26.2%、64.4%,而安全硬件产品占比仅为9.4%。

而我国安全市场目前仍然以传统硬件为主,安全硬件、软件产品占比分别为48.1%、38.1%,安全服务仅为13.8%。

网络安全产业链:

资料来源:中投顾问

网络安全产业链上游包括IT设备(工控机、服务器)、基础元器件(芯片)、基础软件(操作系统、数据库)。

资料来源:中投顾问

上游行业相对成熟,参与者众多、竞争相对充分、以成熟的全球化厂商为主,产品更新快,产量充足、价格稳定、性价比不断提升。

中游:包括安全硬件、软件和服务,细分行业较多,市场参与者众多、竞争格局相对分散。

下游:按照服务对象可以分为政府、企业和个人。按照应用领域可以分为传统互联网、云计算、物联网、工业互联网等。

受政策和需求驱动影响,我国信息安全产业政府端占较高。同样,电信和金融行业对用户数据和系统安全的高要求也创造较大的市场需求。

目前,我国网络安全产业链条有待稳固,在产业链上游,我国在软件技术基础、芯片制造、数据库等方面发展较为薄弱。在产业链中游,我国在网络安全产品和服务方面还有较大的提升空间。这也意味着未来几年我国将会有较大增长空间。

网络安全市场格局

网络安全厂商主要通过提供设备、软件、服务来为下游客户提供保护,以避免恶意攻击、信息泄露、病毒勒索、APT(高级网络攻击)等情况发生。

截至2020年安全牛统计显示,中国网络安全产业共有16类以及安全领域、200类二级细分领域。

网安公司往往从某一特定产品起家,各家都有自己的优势壁垒,横向拓展相对较难,此外,行业细分领域和产品数量丰富。因此,并购是行业较为主流的扩张整合方式。

根据CCIA统计,2020年我国网络安全市场CR1为7.79%,CR4为26.4%,CR8为41.36%,整体市场集中度小幅提升。

根据美国经济学家贝恩对产业集中度的划分标准,我国网络安全行业CR8已经超过了40%的水平,彰显我国网络安全市场己经由竞争型转变为低集中寡占型。

CCIA从资源力和竞争力角度分析评估了2021年的网安产业竞争力50强企业。

资料来源:CCIA

其中,奇安信-U市占率第一达7.80%,实现安全业务营收41.61亿元,同比高速增长31.93%。实现安全业务营收41.61亿元,同比高速增长31.93%。

其他的核心企业启明星辰、深信服、天融信、卫士通、绿盟科技、安恒信息、中孚信息和迪普科技的营收增速也均超过行业增速,合计市占率超过40%,其中中孚信息和安恒信息的安全业务实现高速增长,分别增长64.68%和40.14%。

未来随着网络安全服务市场的快速增长,具有先发优势和服务经验的头部厂商的市场份额有望进一步提升。

2020网络安全行业主要企业安全业务规模:

资料来源:万联证券

当网络安全市场进入稳健增长阶段后,头部企业凭借在规模和资源上较大的优势,其市场份额会不断扩大,从而使得网络安全行业集中度将进一步提升。

随着网络安全产业进入安全应用场景爆炸期和安全技术整体换代期,下游用户的安全需求也呈现多样化的爆发时期,安全咨询、评估、情报分析等安全服务市场正快速扩大。

根据中国信息产业网数据,我国安全投入占IT总支出的比重为1.84%,相比于全球市场3.74%和美国市场4.78%的占比严重偏低。假设我国未来安全投入占IT总支出比重能达到美国的水平,同时考虑我国IT总支出仍在快速增长,我国的网络安全市场尚有三到四倍的增长空间。