光纤光缆产业链深度解析

来源:未知 浏览数: 发表日期:

光纤光缆是信息传输的基础,属于传统通信制造业中较高成长性的产业。

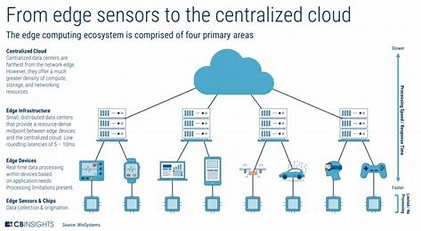

每一代通信设施的建设会拉动光纤光缆的需求,随着5G、数据中心、边缘计算、物联网、智慧城市等应用加快,将进一步提升流量需求,新一轮通信建设之下光纤光缆行业迎来发展机遇。

根据Reportlinker数据,预计2020-2024年全球光纤电缆年复合增长率将达到12.26%,行业成长空间得以重新打开。

光纤光缆是一种通信电缆,由两个或多个玻璃或塑料光纤芯组成,这些光纤芯位于保护性的覆层内,由塑料PVC外部套管覆盖。沿内部光纤进行的信号传输一般使用红外线。

光纤光缆组成情况:

资料来源:长飞光纤招股书

从具体通信网络角度来看,光纤光缆由三大部分组成。接入网主要为固定接入网,FTTH;承载网用于整合接入网侧数据及信息并传输,在前、中、回传均有较大的光纤光缆需求;核心网,负责数据的集中处理和路由。

光纤传输具有传输损耗低、频带宽、抗干扰能力较强的特点,可广泛应用到电信的接入网、承载网、核心网,以及数据中心内部互联等场景,成为不可或缺的基础设施。

而光缆由缆芯和护套通组成。缆芯决定光缆的传输特性,根据所含有的光纤的数量可以分为单芯/多芯两种。

护套通由聚乙烯/聚氯乙烯和铝带/钢带组成,起到保护缆芯的作用,具有较好的抗压能力、密封和防腐蚀的能力。

光纤光缆示意图:

资料来源:公开资料

光纤光缆产业链

光纤生产过程包括原材料提纯、芯棒制作、芯棒外包、光纤拉丝等环节。

上游:光纤预制棒原材料

光纤预制棒厂家通过采购原材料制造光纤预制棒,相应原材料包括特种气体、高纯硅材料等。

光纤预制棒原材料石英套管的生产商包括德国的Heraeus、Qsil,和美国的Momentive以及日本的Tosoh,目前国内尚难自主生产。

化学气体高纯度四氯化硅仍多晶硅生产废料中提纯,技术曾一直被日本、德国的公司垄断,国产化正在进展过程中。

高纯度四氯化锗国内目前包括北京国晶辉和武汉云晶飞可以生产。

夹持棒国内目前生产厂商包括菲利华、北京久智光电、金格兰石英等公司。

中游:光纤光缆制造

一般来说,中游光纤光缆制造环节利润分成:光纤预制棒(光棒):光纤:光缆=7:2:1。

光纤光缆产业链价值分布:

资料来源:德勤咨询

光纤预制棒

光纤预制棒是光纤光缆产业链中附加值最高的一环,也是光纤工艺中最重要的部分,占产业链利润约70%。

该环节技术门槛高、需要较大资本投入,被业界誉为光纤产业“皇冠上的明珠”。

光纤预制棒的价格极大程度影响光纤光缆的价格走势,毛利率最大,是主流制造厂商力争的业务赛道。

当前商业生产光纤预制棒已经发展成为“两步法”,第一步为生产芯棒,第二部为在芯棒上附加外包层,制成预制棒,其中棒芯生产为关键步骤。

芯棒决定了光纤的传输特性,外包层决定光纤制造成本。

芯棒技术主要解决的问题包括如何精确实现设计的折射率分布曲线,以及如何提高沉积速率制备更多的芯层。

芯棒的制造工艺主要有四种:汽相轴向沉积法(VAD)、外汽相沉积法(OVD)、改进汽相沉积法(MCVD)和等离子体化学汽相沉积法(PCVD)。

其中,MCVD操作方式简便;OVD/VAD对原料纯度要求低,可有效控制成本;PCVD原料利用率高,折射率分布更为精确。

短期产业仍处于去库存阶段,OVD/VAD工艺可较为有力协助企业降低生产成本。

PCVD/MCVD/VAD/OVD制造工艺示意图:

资料来源:中国电子网

从芯棒制造竞争格局来看,该环节过去一直被国外企业垄断,早年我国光棒完全外购。

目前国内已有近10家公司掌握制棒技术,具备“棒纤缆”全产业链能力的公司竞争力不断增强,行业集中度趋势明显。

国内市场份额方面来看,长飞、亨通、中天、富通和烽火前五家厂商的市场份额总和已达93%。

国内光纤龙头厂商陆续与国外公司合作进入光纤预制棒生产领域:长飞与荷兰德拉克合作,采用PCVD+RIC/ODD工艺,亨通光电与中天科技分别与日本公司合作,采用VAD+OVD工艺,烽火通信采用PCVD+RIT、PCVD+OVD工艺。

随着5G渐行渐近,头部生产商纷纷加大光棒布局力度,逐步释放产能以应对市场新需求。

光纤制造

近年来国内厂商在光纤生产自主化方面主要在两个方面进行突破:一是光棒自主生产,二是上游原材料包括石英套管、高纯度四氯化硅、高纯度四氯化锗、夹持棒的国产化。

光纤制造厂家使用光纤预制棒拉丝加工制造光纤,包括了使用涂料以及拉丝等步骤,毛利率大约为25%。

我国的光棒生产能力向龙头集中,具有拉丝工艺的厂商较多,同时龙头厂商几乎都具有一体化生产能力。

光纤制造流程示意图:

下游-光缆制造

下游光缆企业加工主要是对光纤进行护套成缆处理,并最终销售给应用端客户,毛利率大约为6%。

我国光纤光缆下游主要是电信市场和数通市场,光缆最终由运营商、广电、数据中心等客户采购,其中三大运营商是主导,占总需求的80%。

运营商会进行一年1-2次的光纤集采,集采中标份额和价格是跟踪光纤市场的主要途径。

按应用场景划分,运营商采购光纤光缆主要用于满足FTTH网络、5G承载网、光纤直连等新建需求,以及老旧光缆的替换需求,此外还有海外市场和部分非运营商市场需求。

光纤产业链势力分布图:

资料来源:财通证券

光纤光缆的发展主要得益于5G、云计算、物联网等领域的建设。

工信部、中央网信办多次要求持续提升IPv6网络能力、加快组织开展IPv6技术创新和融合应用试点工作,多省市亦在着力促进IPv6流量规模持续提升。

在相关政策驱动下,运营商未来几年会持续推动网络基础设施建设,光纤光缆作为光网络物理层的基础构成,有望迎来新一轮发展机遇。